DEUTSCHLAND. (hpd) Bei den Kirchenbanken, von denen es derzeit acht (zu den großen Amtskirchen gehörige Banken) in Deutschland gibt, konnten (Ende 2010) rund 26,6 Mrd. Euro Geldeinlagen und eine vermutlich mindestens gleich große Summe von Kapitalanlagen in den Kundendepots ermittelt werden.

Auf der Grundlage, dass sich bei den Kirchenbanken nur ein Drittel der Konten von kirchlichen Rechtsträgern befindet, ist von einem Kapitalvolumen der Kirchen von rund 150 Mrd. Euro auszugehen.

Bei den Kirchenbanken haben vorrangig konfessionelle Rechtsträger ein Konto und damit wird das dort vorhandene institutionelle Geldvermögen im konfessionellen Bereich öffentlich sichtbar. Abgezogen werden müssen die Geldeinlagen von (konfessionellen) Privatkunden, deren Anteil je nach Bank verschieden hoch ist. Der Anteil dieser privaten Geldeinlagen variiert auch in verschiedenen Jahren und wurde von der Bank im Bistum Essen eG im Geschäftsbericht 2011 mit etwa 8,5 Prozent angegeben, von der Evangelische Kreditgenossenschaft eG mit ca. 20 Prozent. Ein Mittelwert von 15 Prozent Geldeinlagen von Privatkunden erscheint plausibel und wäre dementsprechend von den Gesamtsummen abzuziehen, um die Geldeinlagen auf die institutionellen Kunden aus Kirche, Caritas und Diakonie zu begrenzen. Insofern ist ein sichtbares institutionelles Geldvermögen in der Größenordnung von rund 23 Mrd. Euro bei den Kirchenbanken feststellbar.

Neben diesen sichtbaren Geldeinlagen, gibt es bei den Kirchenbanken „unsichtbare”, weil bilanzunwirksame Spezialfonds, Anleihen und Kundendepots, die nicht bilanziert werden und damit in den Geschäftsberichten der Kirchenbanken nicht genannt werden. Die EKK bezifferte auf Nachfrage 2004 das verwaltete Kundenvolumen auf insgesamt 5,5 Mrd. Euro (bei 2,9 Mrd. Euro Kundeneinlagen), die Pax-Bank spricht 2010 von 1,8 Mrd. Kundeneinlagen und 4,3 Mrd. verwaltetes Kundenvolumen. Der sichtbare Teil der Geldeinlagen wäre entsprechend um bei den Kirchenbanken unsichtbares weiteres Kapitalvermögen etwa bzw. mindestens zu verdoppeln.

Das gesamte Kapitalvermögen beider Kirchen wird auf (mindestens) die dreifache Summe der bei den Kirchenbanken deponierten Gelder geschätzt, da rund zwei Drittel der Kontenverbindungen im kirchlichen Bereich bei normalen Geschäftsbanken bestehen, bei denen der Kapitalbestand kirchlicher Rechtsträger in dieser Hinsicht nicht öffentlich sichtbar ist. Bei rund 50 Mrd. Euro Kapitalvermögen bei den Kirchenbanken wäre entsprechend ein gesamtes Kapitalvolumen kirchlicher Rechtsträger von rund 150 Mrd. Euro anzunehmen.

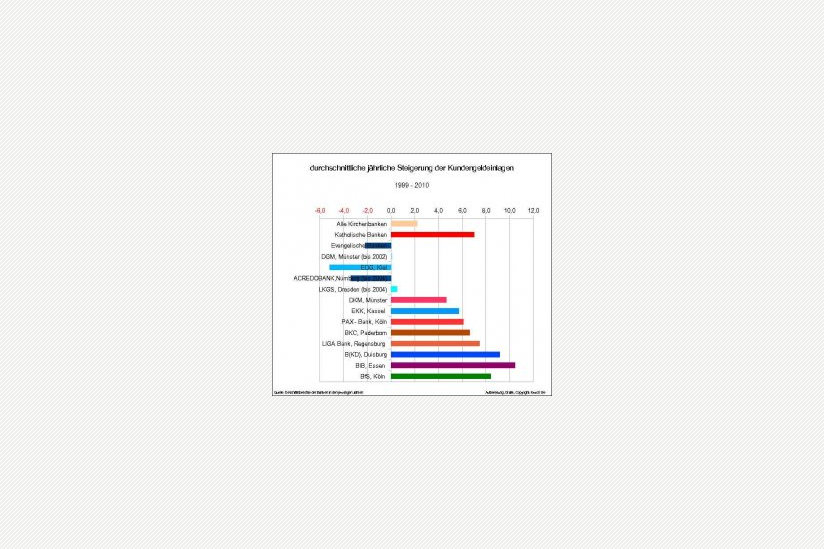

Bemerkenswert dabei sind die Veränderungen in den letzten Jahren, in denen besonders von den Kirchen auf die immer geringer werdenden Kirchensteuereinnahmen verwiesen wurde. Trotzdem wurden zwischen 1999 bis Ende 2010 nur bei den Kirchenbanken insgesamt 5,72 Mrd. Euro mehr auf die Konten gelegt, mit einer durchschnittlichen Steigerungsrate von 2,2 Prozent pro Jahr. Mit anderen Worten, es wurden jährlich rund 470 Mio. Euro oder täglich knapp 1,3 Mio. Euro mehr auf die Konten nur bei den Kirchenbanken gelegt.

Bei der Zeitreihe für die evangelischen Kirchenbanken wird deutlich, dass im Jahr 2000 rund 670 Millionen Euro weniger als Geldeinlage „geparkt” und stattdessen in Aktienfonds (wie aus den Geschäftsberichten der Kirchenbanken zu schließen ist) angelegt wurden.

Da besonders die evangelischen Kirchenbanken ab dem Jahr 2000 mehr Kundengelder in Aktiendepots angelegt hatten, waren diese Banken auch mehr vom Kursverfall der Aktien und dem damit verbundenen Kapitalverlust ab 2001 betroffen. Dies ist sicher auch einer der Gründe für den Zusammenschluss der Evangelischen Darlehns-Genossenschaft eG mit der Bank für Kirche und Diakonie eG im Jahr 2003 und einem weiteren Zusammenschluss mit der Landeskirchlichen Kredit-Genossenschaft Sachsen eG im Jahre 2005. Im gleichen Jahr schlossen sich die ACREDOBANK mit der Evangelischen Kreditgenossenschaft eG Kassel zusammen. Durch diese Maßnahmen konnte der Abwärtstrend aufgehalten werden und die drei verbliebenen evangelischen Banken (auch die Evangelische Darlehns-Genossenschaft eG) konnten 2011 wieder ein Plus bei den Kundeneinlagen verbuchen.

Der Kursverfall und die Kapitalvernichtung im Aktienmarkt hat die katholischen Träger weniger bis gar nicht getroffen, sie konnten die Kundeneinlagen um jährlich nahezu 7 Prozent steigern.

Auch wenn man die Banken bezüglich ihrer Struktur und Geschäftsfelder genauer untersuchen müsste, lässt sich generell feststellen: Hinsichtlich der Geldeinlagen bei den Kirchenbanken zeigt sich - in Parallelität zu den unterschiedlichen Veränderungen des Kirchensteueraufkommens - dass die katholischen Rechtsträger ihre Rücklagen erhöhen können, während es den evangelischen Rechtsträgern an die „Substanz” ging/geht, d. h. sie mussten/müssen verstärkt Rücklagen für laufende Ausgaben einsetzen.

Elke Schäfer/Carsten Frerk

Weitere Details im fowid-Datenblatt.